Jak je to možné? Jednoduše. Podle aktuálního průzkumu (rok 2017), který provedla agentura STEM/MARK pro společnost Broker Trust, nemá momentálně uzavřenou ani jednu smlouvu na životní pojištění 47 procent Čechů a nejvyšší podíl nepojištěných osob (59 procent) je mezi lidmi s příjmem do 20.000,- Kč měsíčně. Zhruba 25% lidí dle průzkumu neví, jaká nejvýznamnější rizika krytá životním pojištěním mohou ohrozit a plnění závazků. Takové hrozby si pak nejméně uvědomují mladí muži s nízkým vzděláním (bez maturity) a s velmi nízkým příjmem. Je to právě ta skupina, která je pak v případě negativní životní události po finanční stránce kvůli výpadku pravidelných příjmů nejvíce postižena.

Bez dostatečné finanční rezervy je životní pojištění více než nutné

Nemáte finanční rezervu na půl roku? Přemýšlejte o pojištění pracovní neschopnosti od nejbližšího možného dne. V případě nemoci tak máte zajištěné prostředky k doplnění rozdílu pravidelných příjmů a vyplácené nemocenské. Díky tomu se pak nedostanete do potíží se splácením pravidelných plateb a závazků.

Životní pojištění: Jak ušetřit na pojistném

Příliš vysoké pojistné částky životní pojištění prodražují. Berte v úvahu i váš majetek, který by bylo možné prodat nebo využít k pronájmu, a sociální dávky od státu.

Nepojišťujte se do příliš vysokého věku protože životní pojištění potřebujete jen do

doby, kdy máte vytvořen majetek k „samopojištění“. U pojištění k úvěrům také upřednostňujte klesající částky, neboť potřeba pojištění a výše pojistného plnění v čase klesá. Co je to samopojištění? Jednoduše řečeno jde o situaci, kdy už máte dostatečně zajištěné pravidelné příjmy nebo prostředky, pomocí kterých jste schopni uhradit rozdíly v poklesu příjmů a nečekané náklady v případě pojistné události. Buď jde o dostatečnou finanční sumu nebo příjmy z pronájmu nemovitostí atd. V některých případech lze také využít prodej majetku.

Pojištění invalidity – Ušetřené peníze použijte na správné pojištění invalidity. Invalidita

je totiž častější a má mnohem větší finanční dopady na rodinný rozpočet než třeba úmrtí.

Ne akčním nabídkám pro životní pojištění. Buďte realisté a počítejte

U životního pojištění nikdy nevybírejte z akční nabídky pojišťoven, ale dle skutečných potřeb krytí rizik, které s vždy nastavuje dle vaší aktuální situace a s výhledem do budoucna, pokud například splácíte hypotéku. Je sice lákavé, když pojišťovna nabídne akci na dvojnásobné plnění smrti v případě dopravní nehody, ale statisticky vzato, spíše budete mít zdravotní problémy, než byste zemřeli na následky dopravní nehody. Podle statistiky v posledních letech z důvodu dopravní nehody umírá 650 až 750 lidí ročně.

Pojištění invalidity způsobené úrazem nestačí

Myslíte si, že vám postačí pojistit si invaliditu pouze na úraz? Nestačí. Opět se budeme držet statistiky, která dokládá, že invalidita způsobená úrazem je kolem 4%, zbytek pak tvoří invalidita způsobená nemocí. Ať už jde o nemoci krevního oběhu, nemoci nervové soustavy nebo svalstva, je to podstatně častějším důvodem než pouhý úraz.

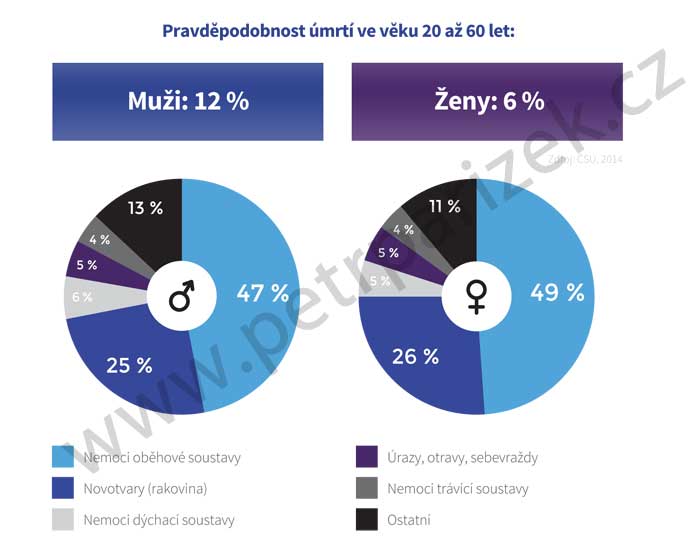

Pojištění smrti úrazem? Ani to nestačí

Opět se podíváme na přehlednou infografiku, kde je názorně vidět, jaké jsou nejčastější pravděpodobnost úmrtí ve věku 20 až 60 let.

Spoření do pojištění? Nikdy více! Zbytečně tak vyhazujete peníze za poplatky

Spoření do pojištění? Nikdy více! Zbytečně tak vyhazujete peníze za poplatky

Proč nespořit do pojištění? Protože pojistka je na krytí rizik a ne pro zhodnocení finančních prostředků. Ke zhodnocení peněz slouží jiné nástroje, které se vyberou dle možností, potřeb a plánů klienta. Dříve bylo investiční / životní / kapitálové pojištění celkem často prodávaným produktem. Zejména zástupci MLM společností takto hodnotili peníze svých klientů. Málokdy je ale informovali o dalších poplatcích za toto zhodnocení a o zdanění výnosů 15%. Česká národní banka v posledních letech tento způsob „zhodnocení“ peněz v pojištění bere jako nevhodné a v rozporu se stanovami ČNB. Dejte si proto pozor na podobné nabídky na výhodné spoření.

Pojistné smlouvy pravidelně aktualizujte

„Já mám životní pojištění ještě z mládí, takže nic nemusím řešit“. I s takovou reakcí se setkávám. Jak ale chcete z pojistky nastavené pro někoho bez závazků, kde jsou hrazena pojistná plnění jen na desítky či stovky tisíc, mít zajištěnou vaši hypotéku, splátky půjček nebo vaši rodinu, pokud se doopravdy něco stane? Pojistné smlouvy je třeba aktualizovat přibližně každých 5 let. V zásadních životních událostech pak klidně i častěji. Pojmem „aktualizovat“ určitě nemyslím smlouvu zrušit a založit jinou. Ve spoustě případů stačí jen doplnit krytí pojistných událostí, přidat / odebrat pojištěné osoby atd. Každou výpovědí / ukončením pojistné smlouvy vám totiž začíná nové karenční období (v průměru 2 roky) a po tuto dobu nejste kryti proti následkům nemocí a invalidity způsobené nemocí. Toto platí i pro doplňované změny, proto počítejte i s potřebnou dobou dopředu.

Jak správně řešit životní pojištění? Získejte vhodné řešení odpovídající vašim možnostem a potřebám.

[fc id=’1′ align=’center‘][/fc]