Důchod je pro vás daleko a proto zatím ani neřešíte jaký budu mít důchod? V televizi pořád řeší prodloužení doby pro odchod do důchodu. Stejně tak se řeší, že aktuální důchodový systém není zrovna efektivní, a stát neustále a marně hledá lepší varianty. Také obyvatelstvo v České republice stárne, takže se pomalu snižuje počet aktivních lidí, kteří vydělávají na vyplácené důchody a naopak roste počet důchodců. Kdy si tedy začít odkládat na důchod, kam a kolik? To vše proberu ve článku.

Výše důchodu závisí na mnoha faktorech, jako je délka a výše vašeho příjmu během aktivního zaměstnání nebo podnikání a hospodářská situace v zemi. Abyste se však mohli spolehnout na komfortní a spokojené stáří, je důležité připravit se i dalším způsobem. Zároveň si uvědomte, že čas je drahý. Tím myslím to, že čím déle si začnete odkládat, tím více budete potřebovat si každý měsíc poslat k dosažení cíle. Pokud vás zajímá, kolik si odkládat a kdy začít, hodí se vám kalkulačka pro spoření na důchod.

Proč, jak a kam si odkládat na spokojený důchod?

Často se mě ptáte, jaký budu mít důchod, od kdy, a kolik bych si měl odkládat? Proč si odkládat na důchod? Státní důchod se podle mínění odborníků bude v poměru k průměrným mzdám stále zmenšovat. Nyní je výše důchodů přibližně jako 40 procent průměrné mzdy. Je už jasné, že v budoucnu si toho za průměrný plat budeme moci koupit a dovolit více než dnes, ale bez vlastních úspor se v důchodu prostě neobejdeme. Proto vyplatí se na stáří dopředu a dostatečně finančně připravit, a to ne pouze spořením, ale nejlépe pravidelným investováním.

Plánování a způsob odkládání nejen na důchod, řeší každý kvalitní finanční plán domácnosti, díky kterému pak máte ošetřené i další náležitosti spojené s bezpečným finančním rozpočtem rodiny, zajištěním příjmů a splnění nastavených cílů.

Jak si odkládat na důchod?

Jak si odkládat? Pravidelně, co nejvíce a na co nejvhodnější možnosti. Není dobré řešení spoléhat jen na jeden produkt nebo poskytovatele. Raději si odkládejte na více produktů, a to nejen pro efektivnější zhodnocení, ale také pro snížení rizika. Pokud vsadíte všechno na jednu kartu, tak zbytečně riskujete svoje peníze a čas, který se dá efektivně využít ke spoření a investicím. Investice jsou totiž nedílnou součástí efektivního odkládání peněz na důchod.

Pro stanovení plánované výše vyplácené renty, vycházejte z dnešních cen. Prostě si spočítejte, kolik potřebujete příjem, pokud byste šli do důchodu hned zítra. Tak se přesněji dostanete na potřebnou částku. Samozřejmě lze zohlednit o pobírání důchodů, tak si z vypočtené částky odečtěte přibližně 10.000 Kč nebo s ním nepočítejte a bude jako menší bonus každý měsíc k vaší rentě.

Kam si odkládat na důchod a jak začít?

Základem úspěšného odkládání peněz na zhodnocení je finanční rezerva domácnosti a správně nastavené životní pojištění. Berte to, jako když stavíte dům. Ten také potřebuje pevnou základovou desku, na které pak stavíte zeď. Když bude základová deska špatná, nebo dokonce nebude vůbec, jak dlouho myslíte, že vám taková zeď a střecha vydrží? Je to lety osvědčený postup, a zkratky nefungují

Teprve po nastavení finanční rezervy spolu dořešíme, kolik a kam posílat na důchod. Není univerzální návod, ale pokud spolu správně nastavíme produkty a poskytovatele, můžeme pak v budoucnu měnit nastavení podle výše naspořených peněz a aktuální potřeby a situace na trhu.

Jaký budu mít důchod, když využiju vhodné nástroje? O dost vyšší, protože spoléhat na stát už se prostě nedá. Tedy pokud vám nepostačí jen důchod od státu na zaplacení základních potřeb a možná i energií.

Základem efektivního odkládání je doplňkové penzijní spoření s využitím státní podpory a ideálně i příspěvků zaměstnavatele. Toto spoření je také mnohem lepší variantou spoření pro děti, protože má lepší výnosy a nižší náklady, než třeba stavební spoření. Děti pak mají v 18 letech připravenou zajímavou sumu financí. Ano, penzijní spoření se dá vybrat už v 18 letech.

Dalším krokem je nastavení odkládání do nízkonákladových fondů ETF. Jde o investování podílových fondů. Tady je jasně stanoveno, že si budete odkládat minimálně 10 let a více. Jedině tak jsou výnosy dostatečně efektivní. Tady už si ale budeme hlídat kolik, kam a ke komu budete posílat peníze ke zhodnocení. Stejně tak i nastavíme několik scénářů a cílů. Proč? To vám vysvětlím na schůzce.

Investice do nemovitostních fondů – Ne každý nemovitostní fond je pro pravidelnou a dlouhodobou investici vhodný. Berme ho, jako mírně konzervativní produkt, kde nehrozí zásadní riziko poklesu, a dopředu se podíváme, do jakého fondu bude vhodné odkládat. Zároveň budeme sledovat chování fondu a společnosti.

Při odkládání peněz na důchod zapomeňte na spořící účty, staré penzijní připojištění a stavební spoření. Toto jsou ty nejčastější chyby u chybně zvolených produktů na spoření k důchodu.

Jaký budu mít důchod: Kdy si máte začít odkládat na důchod?

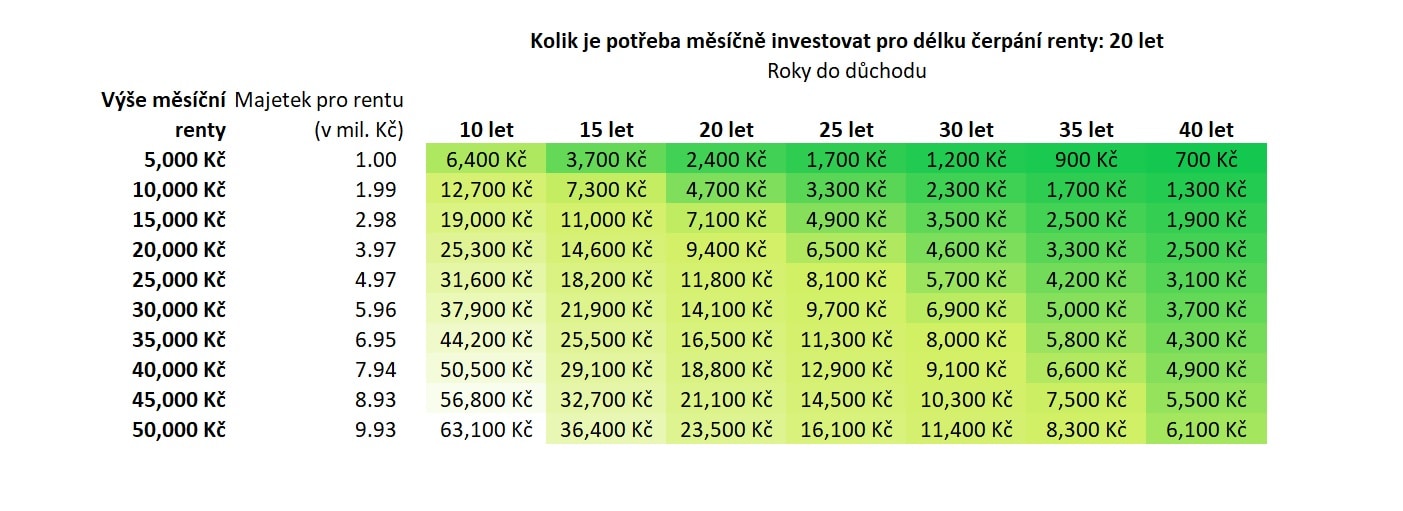

Jak už jsem psal, čas je drahý a čím více času si dáte, než si začnete spořit na důchod, o to více budete potřebovat. Pokud máte do důchodu 40 let, tak vám na měsíční rentu 35.000 Kč na dobu vyplácení 20 let postačí každý měsíc posílat 4.300 Kč. Ti, kteří si teď řeknou, že je dost času a začnou třeba až za 15 let, si už na tu samou částku mají odkládat 11.300 Kč. Celkem zásadní rozdíl, že?

Další zásadní důvod proč si odkládat co nejdříve, je použití peněz v případě opravdu nutné potřeby. Během vašeho života mohou nastat různé situace, které bude potřeba řešit, a dostatečná finanční rezerva se hodí. Peníze lze během odkládání využít efektivněji i při různých příležitostech. K tomu se ve článku vrátím o něco níž.

Kolik si odkládat na spokojený důchod?

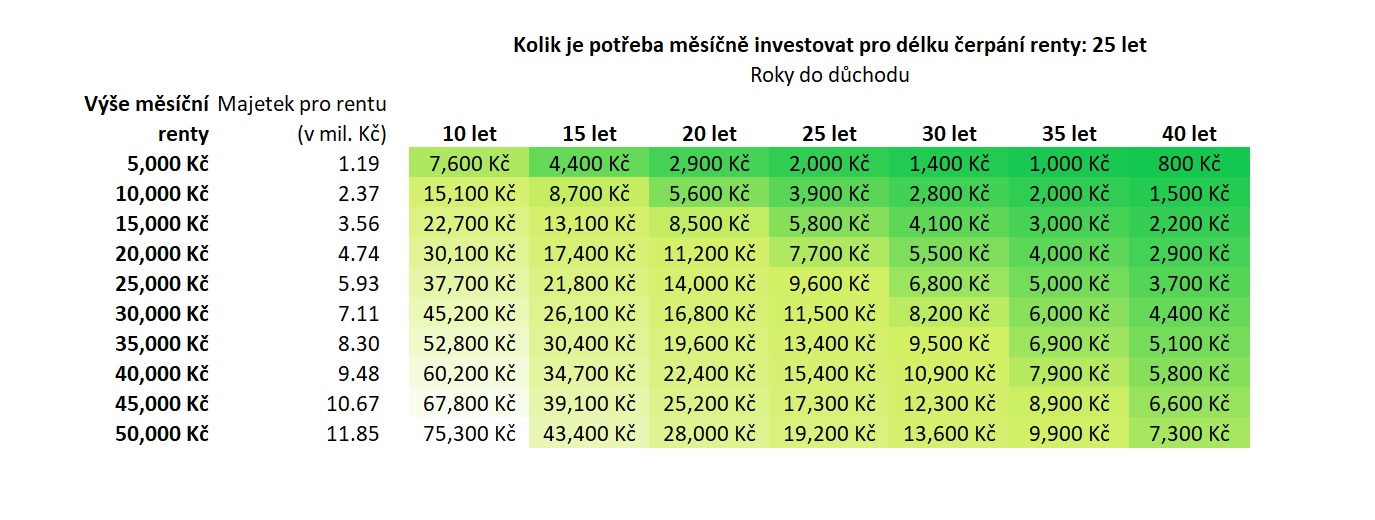

To záleží na tom, kolik let máte na odkládání, jak dlouho pak chcete pobírat vyplácenou rentu jako přilepšení k důchodu a samozřejmě kolik chcete mít každý měsíc navíc k důchodu. Pro jednotlivé varianty máte v tomto článku 3 varianty pro výplatu renty na 15 let, 20 let a 25 let. Ostatní parametry už si dohledáte v tabulkách a zjistíte si jaký budu mít důchod.

To, že aktuálně nemáte tolik peněz na odkládání neznamená, že byste měli snížit své nároky, a místo na 30.000 Kč měsíční renty snížíte svůj cíl na 20.000 Kč. Zkuste spíš hledat možnosti úspory nebo navýšení výdělků, případně i další příjem.

Stejně tak se i během doby na odkládání bude měnit vaše finanční situace, porostou příjmy a majetek. I to se dá zohlednit v odkládání peněz na důchod. Je potřeba si uvědomit, že při spoření na důchod se nic nevyřeší hned, a protože jde o dlouhodobý cíl, tak ani nemusí. Máte mě k dispozici na dlouhodobou spolupráci a proto spolu budeme řešit vše postupně na jistotu.

Jak použít tabulky pro výpočet vhodné částky k odkládání?

Jaký budu mít důchod a jak získat více peněz? Většina mých klientů by v poměru na současné ceny využívala měsíční rentu navíc 30.000 Kč. Spolu s průměrným reálným důchodem kolem 13.000 Kč si tak měsíčně zajistí výplatu důchodu a renty v součtu 43.000 Kč. Pro výpočet si vybereme třeba hned první tabulku na vyplácení renty po dobu 15 let. Klientovi je 35 let a do důchodu půjde v 65 letech. Na dobu spoření mu tedy zbývá 30 let.

V 6 řádku u částky měsíční renty 30.000 Kč se tedy posouváme doprava, až do sloupečku 30 let. To je doba, za kterou půjde do důchodu. V této variantě je proto potřeba si každý měsíc odkládat 5.400 Kč.

Jestli jste ale starší, tak si při věku 45 let musíte na stejnou výši renty za 20 let odkládat 11.100 Kč. To už je více než 2x tolik. Zároveň je to i zásadní odpověď na otázku kdy je dobré si začít odkládat na důchod

Souhrn: Jak se připravit na spokojené stáří bez závislosti na vypláceném důchodu a klidně i na předčasný odchod do důchodu:

- Kdy půjdu do důchodu a kolik dostanu od státu? Jaký budu mít důchod od státu zjistíme přes výměr od OSSZ. Pro přihlášení ale potřebujete elektronickou identitu občana, bankovní identitu nebo datovou schránku. Nepočítejte ale s tím, že to bude nějaký zázrak.

- Osvojte si finanční gramotnost a návyky. Zjistěte, jak fungují peníze, jak se investuje, a jak se vyhnout rizikům při investování.

- Uspořádejte si své finanční záležitosti: Ujistěte se, že máte správné pojištění a služby, které využíváte (a třeba ani nepotřebujete). Vyhnete se tak neúměrným poplatkům.

- Zvažte, zda byste neměli investovat hlavně do nemovitostí, kde je pak pravidelný příjem z pronájmu. Můžete investovat i do vlastního bydlení. V důchodu se pak zbavíte nákladu s placením nájmu.

Váš první krok ke spokojenému důchodu a více penězům začíná v této kalkulačce

Chcete tedy získat odpověď na vaši otázku jaký budu mít důchod? Spočítejte si, kolik je vhodné si odkládat, a po výpočtu mi pošlete Vaše kontakty. Ukážu vám, jak na to vhodně, výhodně a bezpečně a zároveň se podíváme, jaký máte aktuálně vyměřený důchod od státu. Potom nastavíme vše potřebné a získáte peníze nejen k důchodu navíc.