Plánujete koupit nemovitost za hotovost? Jen se na začátku zeptám: Chcete mít zaplacenou nemovitost nebo raději zaplacenou nemovitost a k tomu i stovky tisíc Kč k dispozici? Myslím tím vaše peníze, ne úvěr z banky Nemovitost za hotové bych si nikdy nekoupil a má to dost pádné důvody. Proč? Tentokrát vám totiž opět ukážu, jaké jsou výhody spolupráce se mnou a jak můžete moje znalosti, zkušenosti, možnosti a nástroje využít ve váš prospěch a třeba právě při nákupu nemovitosti na tom více než dost ušetřit a někdy i vydělat.

Tento článek je z roku 2018. Proto se ve výpočtu ještě řeší i daň z nabytí nemovitosti, která je již zrušená, takže s tím také při posuzování počítejte.

Při své činnosti hypotečního specialisty mám navázanou spolupráci s realitními makléři. Pro jejich klienty pak zařizuji hypotéky a úvěry na rekonstrukce nebo pozemky. Občas se setkávám se situací, kdy chce zájemce kupovat nemovitost za hotovost. Většinou jde o peníze z dědictví nebo z prodeje předchozí nemovitosti. Tato varianta je samozřejmě možná, ale tyto klienty dopředu upozorním, že tímto postupem se zbytečně připravují o možnost získat dost výhodnou situaci pro sebe i své děti. Po několika minutách jednoduchého počítání je jim totiž hned jasné, že ve většině případů je kupovat byt nebo dům za hotovost opravdu zbytečné a nevýhodné.

Je lepší koupit nemovitost za hotové nebo na hypotéku

Jak jsem již uvedl, já bych si nemovitost za hotovost, tedy kompletní, jednorázovou úhradou kupní ceny nikdy nepořídil, a to i kdybych měl třeba i na 2 domy najednou. Proč? Protože umím chytře počítat a kombinovat, takže vím, jak se dají volné peníze bezpečně využít v kombinaci s hypotečním úvěrem. V příkladu v tomto článku půjde o ukázku na jednu danou situaci, ale pokud to neodpovídá vašemu stavu, samozřejmě se dá příklad uzpůsobit a nastavit pro vaší situaci a možnosti. Stejně tak to počítám i s klienty. Teď jde jen o to, abyste měli představu, jak to funguje.

Jak tedy koupit nemovitost

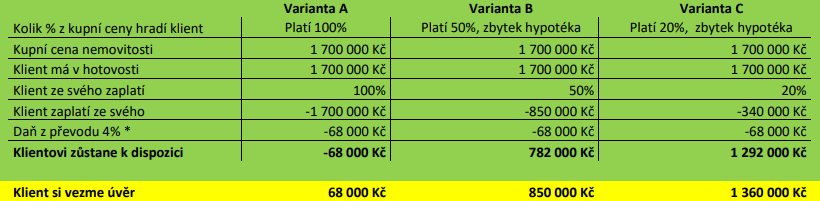

Co myslíte, která varianta bude pro klienty asi výhodnější a kolik kde za co zaplatí / ušetří / získají? Tak přesně to zjistíte ve výpočtech a porovnání těchto variant.

Panu Novákovi je 40 let a s manželkou prodali jejich byt za 1.700.000,- Kč. Stěhují se blíže k práci, aby nemuseli každý den dojíždět. Klient žije jen s manželkou a dítě už má velké, jak se říká „z domu“.

Novákovým se líbí byt za 1.700.000,- Kč, který už nepotřebuje další úpravy. Hledali nemovitost ve stejné ceně, jako mají nyní k dispozici. V podstatě je byt hned k nastěhování. Nyní je tedy na výběr, jestli zaplatí celou kupní cenu a nebo jen část ze svého a zbytek na hypoteční úvěr. Nebudu do úvěru míchat jiné závazky Novákových, jako jsou splátky na auto a splácený úvěr na rekonstrukci předchozí nemovitosti, protože by to mohlo zkreslovat porovnání úvěru a koupě za hotové. Díky hypotéce ale samozřejmě dokážu tyto a další nevýhodné úvěry a závazky zrefinancovat.

Stejně tak neřeším rozdíl v cenách nemovitosti. Pokud by si brali dražší nemovitost, je jasné, že si bude potřeba peníze někde sehnat.

Varianta A: Koupě nemovitosti za hotové

Varianta A: Koupě nemovitosti za hotové

Dobrá, Novákovi se rozhodli koupit nemovitost za hotové. Nechtějí se dál zadlužovat, co kdyby se něco stalo. Při této variantě si ale někde musí sehnat dalších 68.000,- Kč na úhradu daně z převodu nemovitosti, která je ve výši 4% z kupní / odhadní ceny nemovitosti. Tím pádem zatíží svůj finanční rozpočet. Zároveň se připraví o možnost vhodně využívat svojí nemovitost k tomu, aby jim sama od sebe vydělávala peníze.

Varianta B a Varianta C: Koupě nemovitosti za hotové + hypotéka na 50% nebo 80% kupní ceny

Novákovi se v této variantě rozhodli k tomu, že si vezmou na část kupní ceny hypotéku a zbytek zaplatí ze svého. Pro lepší porovnání jsem připravil dvě kalkulace očekávaného průběhu a zároveň i další možnosti, jak využít nemovitost a volné peníze ve prospěch Novákových.

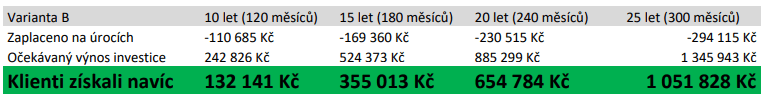

Ve variantě B zaplatí ze svého 50% kupní ceny. Ze zbytku svých peněz pak zaplatí daň z převodu a zbytek využijí jako dlouhodobou investici na 10, 15,20 nebo 25 let. Na zbytek kupní ceny si vezmou hypotéku.

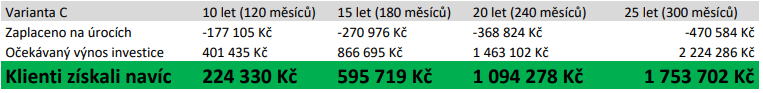

Ve variantě C zaplatí ze svého 20% kupní ceny. Ze zbytku svých peněz pak zaplatí daň z převodu a zbytek využijí jako dlouhodobou investici na 10, 15,20 nebo 25 let. Na zbytek kupní ceny si vezmou hypotéku.

Ve variantě C zaplatí ze svého 20% kupní ceny. Ze zbytku svých peněz pak zaplatí daň z převodu a zbytek využijí jako dlouhodobou investici na 10, 15,20 nebo 25 let. Na zbytek kupní ceny si vezmou hypotéku.

Proč ještě je výhodnější nekupovat nemovitost za hotové?

- Svoje peníze můžete následně využít na cokoliv. Třeba i na nákupy menších bytů, které pak budete prodávat.

- Máte svoje peníze k dispozici pro případ potřeby v podstatě na cokoliv. Ne vždy se ale vyplatí je vybrat a využít. Někdy se totiž najde i lepší a levnější řešení.

- Za výnosy z této investice po 3 letech neplatíte daň z příjmu za výnos. To třeba neplatí, pokud si ještě stále spoříte do pojištění.

Jak dokázali Novákovi takto výhodně ušetřit i když platili hypotéku?

Jednoduše. Společně jsme probrali jejich možnosti a plány. Podle toho jsme zvolili vhodný postup a výsledek sami vidíte. Nenechte si ujít svojí příležitost a využijte také cizí peníze ve svůj prospěch. Odešlete svůj kontak přes tento formulář a já se s vámi spojím pro vyřešení nejen tohoto požadavku, ale zajistím vám podstatné úspory při splácení hypotéky a dokonce se mnou můžete získat i finanční odměny.

[fc id=’4′ align=’center‘][/fc]

Zdroj obrázku:Designed by Photoroyalty / Freepik